To je otázka, ktorá trápi nielen začínajúcich ale aj pokročilých investorov po celom svete a preto sa na ňu pozrieme detailne z viacerých uhlov pohľadu. Hneď na úvod chcem povedať, že neexistuje jediná správna odpoveď a hľadanie optimálnej investičnej stratégie je vysoko individuálne a subjektívne. Na druhú stranu taktiež zopakujem, že v jednoduchosti je krása a toto určite platí aj u investícií. Čím zložitejšie a sofistikovanejšie riešenie sa budete snažiť nájsť, tým skôr sa môžete dostať do spleti komplikovaných a náročných finančných produktov, ktorým nebudete správne rozumieť. Budem parafrázovať Warrena Buffeta a Johna Bogla – investičných guru, ktorých osobne obdivujem. Investovanie je jednoduché, len ľudia si ho robia zbytočne zložité a komplikované, pričom body za „technickú náročnosť“ sa vo svete investovania nepočítajú.

dôležité pojmy

Je zrejme, že v jednom príspevku určite nevyčerpáme detailne celú problematiku investovania, ale je dôležité si uvedomiť niektoré základné princípy/pojmy dlhodobého investovania a konzistentného budovania vlastného majetku.

- Investovanie a Špekulovanie sú dve úplne rozdielne veci – Moja rada je preto jednoduchá – investujte a nešpekulujte. Krátkodobé špekulácie na akciovom alebo akomkoľvek inom finančnom trhu, alebo špekulácie v oblasti alternatívnych investícií (kryptomeny) je potrebné dôkladne odlíšiť od dlhodobého a systematického investovania, aké si popíšeme v mojom blogu. Netvrdím, že ľudia nemôžu mať malú časť svojho majetku alokovanú aj do špekulatívneho kapitálu, ale táto by určite nemala presahovať 3 až 5% celkového investičného majetku.

- Čas je kľúčovou veličinou, ktorá hrá v prospech každého investora. Je preto nesmierne dôležité začať s investovaním hneď, ako je to objektívne možné a ako je investor schopný vytvárať úsporu. Najlepšou radou je robiť to na pravidelnej mesačnej báze. Efekt zloženého úročenia a reinvestovania dosiahnutých ziskov dokážu najmä v dlhodobom horizonte vytvoriť skutočný 8 div sveta.

- Dollar-cost averaging (DCA) je populárna investičná stratégia, v ktorej investor rozdelí celkovú investovanú sumu medzi pravidelné nákupy cieľového aktíva v snahe znížiť vplyv volatility (t.j. výkyvu trhov) na celkový nákup. Nákupy prebiehajú bez ohľadu na cenu aktíva a v pravidelných intervaloch. Využíva sa veľmi úspešne v pasívnom investovaní, ale môžete ju využiť aj v iných investičných oblastiach (napríklad nákup vybraných akcií).

- Diverzifikácia investícií výrazne znižuje riziko, a to alokáciou investícií do rôznych finančných nástrojov. Cieľom diverzifikácie je maximalizovať výnosy investovaním do rôznych oblastí, alebo tried aktív (akcie, dlhopisy, nehnuteľnosti, komodity, ETF atď.). Väčšina investičných profesionálov súhlasí s tým, že hoci to nezaručuje ochranu pred stratou z investície, diverzifikácia je najdôležitejšou súčasťou pri dosahovaní finančných cieľov pri minimalizovaní rizika.

- Bezpečnosť investície – pri každej investícií si všímame nielen absolútnu alebo percentuálnu výšku výnosu za hodnotené časové obdobie, ale musí nás zaujímať taktiež otázka bezpečnosti nami investovaných prostriedkov a riziko / výška dosiahnutia možnej straty investovaného kapitálu. Toto je z mojej skúsenosti výrazne podceňované zo strany laických investorov, ktorí sa väčšinou zameriavajú len čisto na ponúknutý alebo predpokladaný výnos.

- Likvidita investície je taktiež dôležitým faktorom, ktorý nám hovorí o tom, ako rýchlo sme schopní svoje investície premeniť späť na peniaze (t.j. zlikvidniť), prípadne vymeniť za iný druh investície. Je zrejmé, že peniaze na bežnom účte v banke sú najlikvidnejšie aktívum, ale na druhú stranu v súčasnosti s takmer nulovým výnosom. Naopak investovanie napríklad do nehnuteľnosti nám prináša zhodnotenie vo forme nájmu a prípadného rastu ceny nehnuteľnosti, avšak likvidita tejto investície sa musí rátať v mesiacoch.

Ideme investovať

Keď sme si ozrejmili základné pojmy a atribúty investovania, poďme rovnými nohami do toho, kde a ako by sme mali teda správne alokovať naše nasporené peniaze. Na zodpovedanie tejto otázky potrebujete poznať svoj investičnú cieľ, časový horizont investície a v neposlednom rade váš postoj k riziku, ktoré ide väčšinou ruka v ruke s výškou výnosu investície. Úplne inak bude teda investovať 25 ročný človek, ktorého cieľom je zhodnotiť svoj majetok a odísť do predčasného dôchodku a inak človek ktorý má 50 rokov, stabilnú kariéru a vyhľadáva radšej bezpečné a menej volatilné investičné nástroje. Ako som uviedol už na úvod, neexistuje „univerzálna kuchárka“, ktorú môžete jednoducho skopírovať aplikovať na každú životnú situáciu. Dôležité je však pochopiť zákonitosti a princípy a tie následne aplikovať na váš konkrétny život, investičný kapitál, investičný ciel a subjektívne vnímanie rizika investovania.

Urobím teda niečo, s čím sa asi málokde stretnete na ostatných blogoch o investovaní a odkryjem v plnej miere a úprimne „svoje karty“ a celú skladbu svojho investičného portfólia. Moja osobná skúsenosť totiž je, že väčšinou keď diskutujete s rôznymi finančnými poradcami alebo privátnymi bankármi, málokedy sa úprimne dozviete, do čoho vlastne investujú práve títo „profesionáli“. Zostáva potom na jazyku otázka, či produkt, ktorý sa Vám snažia predať nie je náhodou viac vhodný pre nich ako pre Vás. A poviem Vám úprimne, že túto skúsenosť som mal za svojich 20 rokov investovania vo viac ako 90% prípadov a preto si vážim práve ľudí na druhej strane tejto pomyselnej barikády. Osobne ma vždy viac obohatili diskusie s inými investormi, keď sa práve v komornej atmosfére úprimne „vyložili karty na stôl“ a človek videl otvorene a pravdivo všetky plusy a mínusy ako aj reálne subjektívne skúsenosti s daným investičným produktom. Majte sa tiež na pozore a používajte zdravý sedliacky rozum pred návodmi a ponukami novodobých „pseudoinfluencerov“, rôznych motivátorov a ľudí so zaručenými návodmi na sociálnych sieťach a v podcastoch. Niektorí sú často schopní ako platené promo, za provízie, prípadne platený obsah spropagovať aj predaj „poľských hrncov z blšáku“. Skutočne by ste sa čudovali, koľko toho je vo virtuálnom svete, ale aj vo svete tzv. „finančných poradcov“. Spravte si teda poctivo svoju domácu úlohu ohľadne Vášho investičného plánu, vzdelávajte sa, poraďte sa len s ľuďmi, ktorým dôverujete, alebo máte na nich dobré referencie a nie je nikdy na škodu nechať si urobiť aj druhý názor, kým sa niečomu upíšete. Koniec koncov sú to Vaše ťažko zarobené a ušetrené peniaze, ktoré sa chystáte investovať a predpokladám, že aj zhodnotiť a nie naopak.

moje vlastné portfólio

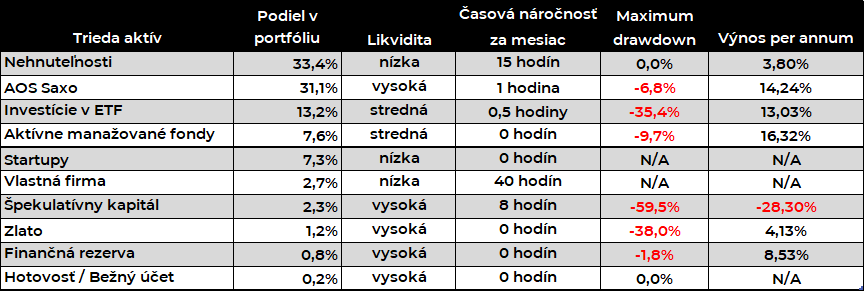

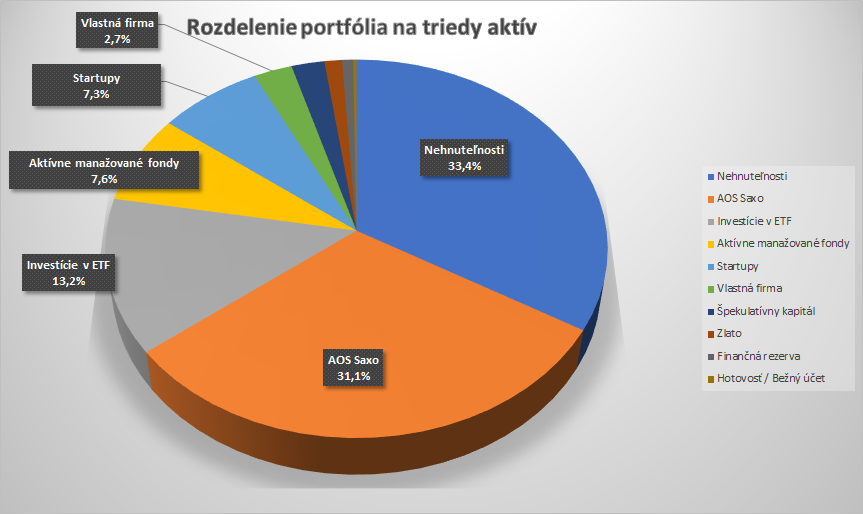

Nižšie uvádzam prehľadnú tabuľku aj s vysvetlivkami, kde a ako mám rozložený svoj investovaný majetok. Absolútnu sumu investície zverejňovať nebudem, nakoľko to považujem za súkromný a citlivý údaj, ale všetky ostatné parametre sú z môjho reálneho investičného portfólia tak, ako si ho ja osobne dlhodobo sledujem.

Stručné vysvetlivky k tabuľke:

Likvidita – prideľujem to k jednotlivej triede aktív podľa rýchlosti ako ju viem premeniť na EUR

Maximum drawdown (MDD) – meria maximálny pokles hodnoty investície, ktorý je daný rozdielom medzi hodnotou najnižšej úrovne a najvyššieho vrcholu.

Výnos per annum – vyjadruje výnos pred zdanením za rok za sledované obdobie.

ETF – Exchange Traded Fund – je fond, s ktorým sa dá obchodovať na burze ako s akciami. ETF vám umožňujú kúpiť a predať „kôš“ aktív (napríklad akcií) bez toho, aby ste museli kupovať všetky komponenty jednotlivo.

AOS Saxo – automatizovaný obchodný systém menových párov Saxo.

Ako vidíte z vyššie uvedených údajov, väčšinu svojich investícií aktuálne držím v nehnuteľnostiach, hoci neprinášajú nejaký zásadný výnos a ich manažovanie zaberá pomerne veľa môjho času. Na druhú stranu sú výrazným stabilizačným prvkom môjho portfólia. Nasleduje automatizovaný obchodný systém Saxo, kde vzhľadom na aktuálne vysoké ohodnotenie akciových trhov presúvam väčšinu svojich likvidných zdrojov. Vzhľadom na nízky MDD v pomere k výbornému zhodnoteniu tu umiestňujem likvidný cash a čakám na korekciu trhov a opätovný nástup do ETF. Pamätajte, „hotovosť je kráľ“ – peniaze sú cennejšie ako akákoľvek iná forma investičných nástrojov, ak dochádza k zásadným korekciám alebo prepadom na akciových trhoch. Nasledujú pasívne investície do ETF fondov, ktorých som veľký fanúšik. Od mája 2020 som ich však postupne odpredával, vzhľadom na môj nepríjemný vnútorný pocit formujúceho sa vrcholu rastúceho trhu akcií. Aktívne manažované fondy sú riešené plne tretími stranami a tiež som postupne v druhej polovici roka 2020 znižoval ich podiel na celkovom portfóliu. Startup projekty sú dlhodobé finančné investície do 3 slovenských startupov – Inobat, Tachyum a Isadore Apparel – som už raz taký lokál patriot. Ako vidíte nemám v portfóliu žiadne dlhopisy, zmenky, výraznejší podiel komodít ani v dnešnej dobe populárnych kryptomien.

záver

Myslím, že na tento príspevok som Vám už hlavu zaplietol dosť a nechcem z toho spraviť román. Všetky vyššie uvedené investície do jednotlivých tried aktív si podrobne preberieme v ďalších blogov a prejdeme si ich plusy aj mínusy ako ich osobne vnímam. Ako som spomínal už v úvode, netvrdím, že toto je ideálne rozloženie investícií pre každého investora. Považoval som však za férové a otvorené ukázať svoje karty, ktoré mne osobne dopomohli k mojej finančnej nezávislosti a slobode. V ďalších článkoch si teda postupne a zrozumiteľne rozoberieme a vysvetlíme aspekty investovania do jednotlivých tried aktív. A to nielen tých, ktoré mám vo svojom portfóliu ja osobne. Budeme preberať aj ostatné triedy aktív, s ktorými som sa počas svojho spravovania vlastných investícií stretol, tak aby si každý mohol nakoniec vybrať to „pravé orechové“ pre to svoje portfólio.

Disclaimer: Investovanie a obchodovanie na burze ako aj iných popisovaných investičných produktoch nesie svoje riziká. Na tejto webovej stránke nedávam žiadne investičné odporúčania alebo rady, neposkytujem žiadne investičné poradenstvo, prezentujem iba vlastné názory, postrehy, skúsenosti a myšlienky. Dôsledne odporúčam každému urobiť si vlastnú analýzu pred uskutočnením akéhokoľvek investičného rozhodnutia či už na burze alebo mimo nej, prípadne sa poradiť s profesionálom. Nenesiem zodpovednosť za Vaše investičné rozhodnutia.

Ondrej / 31. januára 2021

Cez co si investoval do Inobat a Tachyum?

admin / 31. januára 2021

Bola to kombinovana aktivita Acrossu a IPM, ale nebola urcena mensim investorom – minimalny „buy in“ bol 30.000 EUR+

Michal / 2. apríla 2021

Aky AOS Saxo vyuzivate prosim?